路特斯赴美上市融资传来新消息,在4月28日路特斯科技获得约1.2亿美元融资之后,近期再获约7.5亿美元融资承诺。

11月28日,路特斯科技宣布,在按计划完成与L Catterton Asia Acquisition Corp(LCAA)业务合并前夕,今年已通过公共股权私募投资(PIPE)及可转换债券签署完成总额约8.7亿美元(约合人民币62.23亿元)的融资承诺协议,所有融资协议均依照55亿美元的投前估值签署。

自1月31日路特斯科技和特殊目的收购公司LCAA达成合并协议,已经过去了10个月,不出意外的话将成为“全球电动跑车第一股”。

路特斯科技CEO冯擎峰表示:“公司今年完成的8.7亿美元的融资承诺 ,彰显了全球投资者对路特斯科技业务表现和增长潜力的信心。路特斯科技正稳步推进与LCAA业务合并完成,我们也非常感谢战略合作伙伴及投资人对公司蓬勃发展的全力支持。”

基于多项最终融资协议中的条款和条件,融资所得资金计划用于路特斯科技继续研发新一代汽车技术、加速产品创新、拓宽全球分销网络以及一般企业用途,可以说每一分钱都花在了刀刃上。

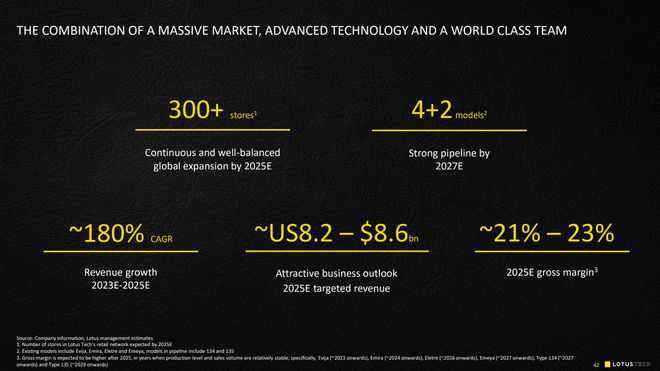

今年3月以来,Eletre便从武汉全球智能工厂有条不紊地向全球用户交付。今年上半年,路特斯已生产超过2,200台Emira,较2022年同比增长381%;两台车全球订单增至约1.7万台,“交不出货”成了一种幸福的烦恼。

随着位于全球各地研发和设计中心已经形成体系,武汉工厂产能逐步提升,路特斯计划在今年下半年进一步提高产量和销量,并预计全年产量和销量将再创历史新高。一切都在向着最好的结果发展,不过按照Vision 80战略,路特斯计划在2028年迎来品牌成立80周年之前,实现年销量15万台的目标,难度属实不小,无论是新品研发还是量产,都需要大量资金,路特斯寻求上市顺理成章。

通过上市,路特斯科技能尽快实现自我造血能力,交易完成后,新公司将在纳斯达克上市并将保留路特斯科技作为公司名称,其普通股将以美国存托股票(ADS)形式挂牌交易,股票代码LOT。

在1月路特斯科技官宣通过与LCAA合并以完成海外上市时,冯擎峰表示:“双方的合作将为路特斯的全球发展提供重要支持,也将在全球范围内带来巨大的品牌合作和战略合作潜力。我们相信双方的本次合作和上市将助力路特斯科技成为全球领先的豪华电动车品牌,推动业务发展战略落地,实现快速增长。”

作为与法拉利保时捷齐名的三大跑车品牌之一,拥有75年历史、在赛场上获得过无数荣誉的路特斯本身就自带全球化基因,不过后来因为种种原因,品牌颠沛流离,存在感变得没有那么强了。

最终在吉利入股之后,路特斯找到了新的发展方向,成为三大超跑品牌中,首个全面转型电动化和智能化的品牌,并成立路特斯科技公司,全球总部落户武汉,兴建了路特斯全球智能工厂。

按照规划,到2026年路特斯将推出4款全新车型,除了已经交付的纯电超跑SUV Eletre,刚亮相不久的纯电超跑轿车Emeya,还有2025年的D级“纯电智能新物种”以及2026年的纯电跑车。

一系列举措下来,路特斯的复兴有了起色,但在别人看来重心似乎偏向了中国市场。因此在法拉利、保时捷先后成功登陆资本市场,并得到资本的认可之后,路特斯的IPO自然也提上了日程——海外上市象征着这个全球化品牌重新回到全世界人们的视野,尤其是国际资本的视线中,能在很大程度上提升路特斯的品牌价值。

并且与法拉利、保时捷不同的是,路特斯在计划IPO之前,已经抢先在电气化和数字化赛道布局。海外的投资者们,也更喜欢这种看起来高大上、更有科技感的品牌。

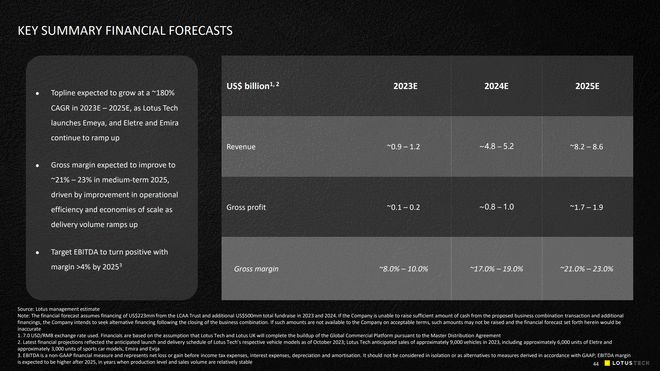

按照路特斯最新的上市路演PPT,2023年,路特斯预计全球累计销量约为9000辆,Eletre车型销量达到6000辆。2024年,预计全球累计销量为4.7万辆,Eletre车型销量上涨至3万辆,Emeya车型销量达到1.1万辆。2025年,预计全球累计销量达到7.3万辆,k8凯发天生赢家一触即发Eletre车型销量达到4.2万辆,Emeya车型销量达到2.5万辆。

随着交付量的增加,运营效率和规模经济的提高,路特斯预计其2025年中期的毛利率将提高到21%至23%,税息折旧及摊销前利润(EBITDA)于2025年实现正增长,且利润率大于4%。